Lohnabrechnung - Tarife für jede Unternehmensgröße

Was kostet mich das?

Lohnabrechnung für Ihre Mitarbeiter

Entlasten Sie Ihr Unternehmen bei der Lohn- und Gehaltsabrechnung von unnötigen Personal- und Softwarekosten. Wählen Sie einfach Ihren bevorzugten Abrechnungstarif und Sie erhalten von uns Ihre perfekte Outsourcinglösung – zu garantierten Festpreisen und ohne versteckte Nebenkosten. Damit sind Sie bei der Lohnexperte AG immer auf der sicheren Seite und auch in puncto Service und Qualität bestens aufgestellt.

Inhaltsverzeichnis

Lohnabrechnung: Grundlagen schnell erklärt

Für ihre erbrachte Leistung erwarten Arbeitnehmer jeden Monat ihr Arbeitsentgelt auf dem Konto – und das pünktlich und korrekt. Doch ebenso wichtig ist es für Arbeitnehmer, den Geldbetrag der erfolgten Zahlung im Detail selbst nachvollziehen und auf Richtigkeit überprüfen zu können.

Wer Arbeitnehmer beschäftigt, steht daher per Gesetz automatisch in der Pflicht, diesen (regelmäßig und nach festen Vorgaben) eine Lohnabrechnung auszustellen.

Genauso pünktlich und korrekt wie die Lohnauszahlung selbst müssen Unternehmen daher ihren Mitarbeitern zusätzlich einen Nachweis über das gezahlte Entgelt ausstellen. Dies geschieht in Form eines schriftlichen Dokuments – der monatlichen Lohn- und Gehaltsabrechnung.

- Was es mit der Lohnabrechnung auf sich hat und was Arbeitgeber bei der Erstellung grundlegend beachten müssen, wollen wir Ihnen im Folgenden zunächst ganz grundlegend erläutern.

Wir von lohnexperte.de wollen Ihnen helfen, dieses – auf den ersten Blick – recht komplizierte Verfahren der Entgeltabrechnung Schritt für Schritt besser zu verstehen und geben Hinweise zu einer Vielzahl an gesetzlichen Vorgaben, die es dabei zu beachten gilt.

Wozu dient die Lohnabrechnung?

Der Lohn- oder Gehaltsschein soll dem Arbeitnehmer helfen, die Zusammensetzung seines Entgelts schlüssig nachzuvollziehen.

Wie setzt sich mein Arbeitslohn zusammen? Welche Zuschläge habe ich erhalten und welche Abzüge wurden fällig? Diese und ähnliche Fragen wollen Arbeitnehmer mithilfe ihrer Gehaltsabrechnungen schnell und eigenständig klären können.

Ganz konkret findet er darin also beispielsweise Angaben, welche Steuern und Sozialbeiträge er geleistet hat und wie hoch seine Bezüge ausfallen, die ihm als Eurobetrag auf sein Konto überwiesen werden.

Doch nicht nur die Nachvollziehbarkeit der monatlichen Be- und Abzüge machen eine Lohnabrechnung zu einem unverzichtbaren Dokument.

Wer beispielsweise eine Wohnung sucht, muss dem Vermieter in der Regel auch Einkommensnachweise der letzten Monate vorlegen. Ebenso bei der Kreditvergabe spielen solche entsprechenden Nachweise über die eigene Liquidität eine wichtige Rolle.

Lohn oder Gehalt – worin liegt der Unterschied?

Für die geleistete Arbeit können Arbeitgeber ihre Arbeitnehmer auf zwei verschiedene Arten entlohnen: mit dem Lohn oder dem Gehalt.

Beide Bezeichnungen werden umgangssprachlich fälschlicherweise häufig gleichgesetzt, obwohl sie fachlich ganz klar von einander zu trennen sind.

Denn während es sich beim Gehalt um eine monatlich fest vereinbarte Geldsumme handelt, kann der Lohn hingegen variieren, da er an die tatsächlich erbrachten Arbeitsstunden gekoppelt ist.

Daher spricht man auch bewusst von einer Lohnabrechnung oder einer Gehaltsabrechnung.

Was ist eine Entgeltabrechnung?

Beide Abrechnungsarten (Lohnabrechnung und Gehaltsabrechnung) werden auch gerne unter der Bezeichnung Entgeltabrechnung zusammengefasst. Sie vereint also lediglich beide Bezeichnungen und wird vereinfachungshalber auch hier öfters als Oberbegriff verwendet.

Wann wird die Entgeltabrechnung fällig?

Ebenso schreibt die Entgeltbescheinigungsverordnung vor, dass Arbeitnehmer eine Entgeltbescheinigung für jeden Abrechnungszeitraum mit Fälligkeit des Arbeitslohns erhalten. Dies ist üblicherweise jeden Monat der Fall.

Jedoch gibt es eine Ausnahme: Denn haben sich die Angaben gegenüber der letzten ordnungsgemäßen Abrechnung nicht geändert, entfällt für den Arbeitgeber auch die Pflicht, eine solche auszustellen.

Wer erstellt die Lohn- und Gehaltsabrechnungen?

Mit Zahlung des Entgelts ist jedem Mitarbeiter auch eine Abrechnung in Textform bereitzustellen. So sieht es die Gewerbeordnung (§ 108 Abrechnung des Arbeitsentgelts) vor.

In den meisten Unternehmen erfolgt die Übermittlung des Lohnzettels weiterhin in Form eines klassischen Papierausdrucks, der in einem Umschlag persönlich übergeben oder per Post zugestellt wird.

Die Erteilung der Mitarbeiter-Abrechnung gehört damit zu den zentralen Pflichten jedes Arbeitgebers und ist gesetzlich vorgeschrieben.

Nicht vorgeschrieben ist hingegen, wer genau die laufenden Lohnabrechnungen zu erstellen hat. Unternehmen ist es damit freigestellt, ob sie Abrechnungen intern selbst vornehmen oder externen Dienstleistern wie Lohnbüros oder Steuerberatern diese Aufgabe anvertrauen.

Entgeltabrechnung – selber machen oder erstellen lassen?

Unternehmer, die sich für Abrechnungen ihrer Angestellten im eigenen Betrieb entscheiden, werden schnell erkennen: Die laufenden Gehaltsabrechnungen zu erstellen, ist ein aufwendiger Prozess, der für alle Mitarbeiter mehrmals im Jahr zu leisten ist. Ein spürbarer Mehraufwand an Zeit und Kosten sind die Folge, der dann für andere wichtige Aufgaben im Unternehmen fehlt.

Nicht nur das Erlernen spezieller Software sowie regelmäßige Weiterbildungen der zuständigen Mitarbeiter machen diese Aufgabe zu einer kostspieligen Angelegenheit.

Auch häufige Änderungen der Gesetzeslage sowie zahlreiche Sonderregelungen kommen erschwerend hinzu, über die es sich regelmäßig zu informieren gilt. Ohne fachkundiges Personal bergen diese vor allem die Gefahr fehlerhafter Abrechnungen, die Nachzahlungen oder gar rechtliche Konsequenzen nach sich ziehen können.

Geht Lohnabrechnung auch einfacher und trotzdem kostengünstig?

Mit einem Dienstleistungspartner wie der Lohnexperte AG lagern Sie diese Prozesse einfach aus.

Unser geschultes Fachpersonal kümmert sich zuverlässig um die komplette Lohn- und Gehaltsabrechnung Ihres Unternehmens und kennt sich auch mit branchenspezifischen Besonderheiten bestens aus. Moderne Software sorgt für reibungslose Abläufe und sichere Datenlieferung. Weitere Informationen zum Ablauf und den Vorteilen unseres Angebots finden Sie hier.

- Mit der Lohnexperte AG haben Sie einen führenden Spezialisten an der Hand, wenn es um Ihre laufende Lohn- und Gehaltsabrechnung geht. Wir helfen Arbeitgebern zuverlässig auf dem Weg zur korrekten Entgeltabrechnung – rechtssicher und termingetreu.

Nehmen Sie Kontakt mit uns auf und erhalten Sie unter unserer kostenfreien Hotline 0800 81 000 81 Ihr ganz persönliches Angebot. Oder nutzen Sie einfach unser Kontaktformular. Gerne melden wir uns bei Ihnen!

Aufbau von Lohnabrechnungen

In Gestaltung und Anordnung der Daten können die monatlichen Lohn- oder Gehaltsscheine im Detail je nach Anbieter variieren. Gemeinsam sind ihnen aber immer gewisse Mindestangaben, die Unternehmer an ihre Mitarbeiter übermitteln müssen.

Die konkreten Angaben, die eine Lohnabrechnung zwingend enthalten muss, sind in der sogenannten Entgeltbescheinigungsverordnung geregelt. Dazu gehören beispielsweise Angaben über Abrechnungszeitraum und Zusammensetzung des Arbeitsentgelts.

So gibt sie dem Mitarbeiter unter anderem Aufschluss über seinen Brutto- und Nettoverdienst sowie über die gezahlten Lohnsteuern und Sozialversicherungsbeiträge. Auch Lohnsteuerklasse, Kirchenzugehörigkeit oder die Anzahl seiner Urlaubstage sind dort zu finden.

Eine möglichst übersichtliche und einheitliche Struktur der Gehaltsabrechnungen erhöht dabei gleichzeitig auch die Lesefreundlichkeit und hilft dem Arbeitnehmer, die einzelnen Positionen leichter nachzuvollziehen.

Welche Angaben müssen enthalten sein?

Mit Inkrafttreten der Entgeltbescheinigungsverordnung (EBV) ist der Mindeststandard zur Ausstellung einer Entgeltbescheinigung seit 2013 seitens des Gesetzgebers klar vorgegeben.

Bei der Anfertigung von Lohnabrechnungen gehören die grundlegenden Angaben zu Arbeitgeber und Arbeitnehmer ebenso dazu wie die Entgeltbestandteile des Arbeitnehmers. Diese können also beispielsweise sein:

- Name, Anschrift und Geburtsdatum des Arbeitnehmers

- Datum des Beschäftigungsbeginns

- Abrechnungszeitraum (Monat / Jahr)

- Steuerklasse

- Freibetrag Kind / Steuer etc.

- Betrag und Art sämtlicher Bezüge und Abzüge

- Auszahlungsbetrag als Saldo aus dem Nettoentgelt usw.

Die vollständige Liste aller notwendigen Angaben können Sie ausführlich in der Verordnung zur Erstellung einer Entgeltbescheinigung nach § 108 Absatz 3 Satz 1 der Gewerbeordnung (Entgeltbescheinigungsverordnung – EBV) nachlesen.

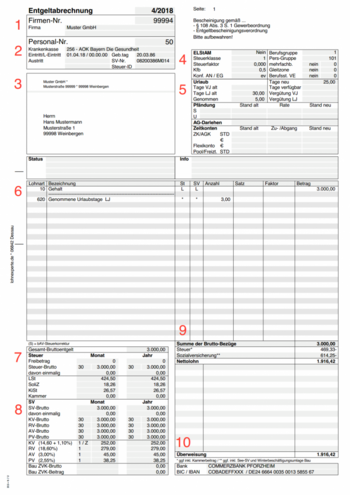

Muster einer Lohnabrechnung

Dass ein Lohn- oder Gehaltsschein gewisse Mindestangaben enthalten muss, haben Sie bereits gelesen. Mit dem folgenden Musterlohnschein wollen wir Ihnen nun einmal anschaulich darstellen, wie sich ein solches Dokument konkret zusammensetzt.

- Im oberen Bereich der Lohnabrechnung finden sich allgemeine Angaben wie beispielsweise Zeitraum der Abrechnung, Kontaktdaten von Arbeitnehmer und Arbeitgeber, Zeitkonten Stunden/Betrag, Urlaub, Pfändungen oder der Beschäftigungszeitraum (Monat / Jahr).

- Daran anschließend folgt die Auflistung zur Zusammensetzung des Arbeitsentgelts (anhand von Lohnarten wie Gehalt, Stundenlohn etc.) – also die eigentliche Berechnung was sicherlich als das Herzstück des Lohnzettels bezeichnet werden kann.

Im Detail werden dort alle Bruttobezüge sowie fällige Abzüge aus Lohnsteuer, Kirchensteuer und Solidaritätszuschläge aufgeführt. - Der sich daraus ergebene Auszahlungsbetrag des Lohns in Euro wird dem Mitarbeiter schließlich auf seinem Konto gutgeschrieben.

Die Angabe der Bankverbindung für die fristgerechte Überweisung des angegebenen Geldbetrags darf daher ebenfalls nicht fehlen.

Doch damit ist der Vorgang einer Lohnabrechnung noch nicht beendet. Vielmehr müssen auch die vorgeschriebenen Prozesse zur elektronischen Meldung der Daten sowie deren Auswertungen für Behörden und Arbeitgeber in Gang gesetzt werden.

Die errechneten, abzuführenden Beträge müssen den Institutionen wie Finanzamt oder Krankenkasse online sicher und datenschutzkonform gemeldet werden. In welcher Form dies zu erfolgen hat und welche Voraussetzungen das dafür eingesetzte Abrechnungsprogramm / Software erfüllen muss, regelt die sogenannte Entgeltbescheinigungsverordnung.

Ein weiterer wichtiger Part ist die Übergabe der Daten aus der Lohnbuchhaltung in die Buchhaltung (z.B. DATEV-Finanzbuchhaltung) mittels einer Schnittstelle.

Steuerberatende aufgepasst

Weitere Informationen zu unserem Steuerberater-Tarif erhalten Sie direkt von unserem Lohnexperte-Team unter 0340 / 870 1 87-30 oder fordern Sie unsere Partnerpreisliste an.

Lohnabrechnung – ein komplexes Thema?

Die eigene Lohnabrechnung im Detail zu verstehen oder gar zu kontrollieren, fällt vielen Arbeitnehmern schwer. Diese als Unternehmer jedoch selbst zu erstellen, wird dann schnell zur höchst kniffeligen Aufgabe.

Wenn dann auch noch branchenspezifische Besonderheiten (z.B. Baulohnabrechnung) hinzukommen, wird sie schnell zu einem komplizierten oder gar verwirrenden Konstrukt.

Folglich investieren Arbeitgeber oft viel Zeit in die Erstellung der Mitarbeiter-Abrechnungen, die dann für andere, wichtige Unternehmensaufgaben fehlt.

Lohnbuchhaltung einfach auslagern?

Wie Sie bereits gesehen haben, ist für den Ersteller einer Lohnabrechnung oder Gehaltsabrechnung stets eine Vielzahl an gesetzlichen Vorgaben und Änderungen zwingend einzuhalten.

Für den Unternehmer selbst oder seine Mitarbeiter in der Lohnbuchhaltung bedeutet das, sich kontinuierlich weiterzubilden, um auch im Dschungel oft wechselnder, rechtlicher Bestimmungen und Gesetze den Überblick zu behalten.

Wäre es da nicht ein Gedanke wert, die laufende Lohn- und Gehaltsabrechnung einem externen Dienstleister / Lohnbüro zu überlassen?

- Mit dem Outsourcing-Angebot der Lohnexperte AG lagern Sie kostenintensive Prozesse Ihres Unternehmens einfach aus. Befreien Sie sich von stetig wiederkehrenden Rechnungen für Schulungen oder spezielle Software. Gewinnen Sie stattdessen einen spürbaren Mehrwert an personellen und finanziellen Kapazitäten.

Sie wünschen sich endlich mehr unternehmerische Freiheiten?

Gerne informieren wir Sie über unser Leistungen und Konditionen. Unter unserer kostenfreien Hotline 0800 81 000 81 sind wir Montag bis Freitag von 8 – 16 Uhr persönlich für Sie da. Oder nutzen Sie einfach unser Kontaktformular.

Wir freuen uns auf Ihren Anruf oder Ihre Nachricht.

Steuern und Sozialabgaben in der Lohnabrechnung

Die Abgaben zur Lohnsteuer, Solidaritätszuschlag oder auch der Kirchensteuer sind vom Arbeitnehmer allein zu tragen und werden von seinen Bruttoverdienst abgezogen, bevor er sein Entgelt ausgezahlt bekommt.

Die zu entrichtende Höhe der jeweiligen Zahlung in Euro ergibt sich dabei aus dem Verdienst sowie den individuellen Steuermerkmalen der Angestellten und wird vom Unternehmen direkt an das Finanzamt abgeführt.

Die Festlegung dieser individuellen Steuerdaten wie Steuerklasse, Kinderfreibeträge oder Kirchenzugehörigkeit erfolgt nach bestimmten gesetzlichen Vorgaben und wird ebenso über das Finanzamt geregelt.

Die Überprüfung dieser Steuermerkmale erfolgt dabei auf elektronischem Wege über das sogenannte ELStAM-Verfahren.

ELStAM – die elektronische Lohnsteuerkarte

Mit dem elektronischen Verfahren ELStAM (Elektronische LohnSteuerAbzugsMerkmale) wurde die papierbasierte Lohnsteuerkarte zum 1. Januar 2013 endgültig abgelöst. Steuerlich bedeutsame Änderungen werden nach ihrer Eintragung im Melderegister seither automatisch für den Lohnsteuerabzug berücksichtigt.

Diese Lohnsteuerabzugsmerkmale der Arbeitnehmer, wie beispielsweise

- Steuerklasse,

- Zahl der Kinderfreibeträge,

- Freibeträge und

- Kirchensteuerabzugsmerkmale

sind Grundlage jeder Lohnabrechnung und werden dem Arbeitgeber von der Finanzverwaltung über das elektronische Meldewesen der Lohnabrechnungssoftware digital zum Abruf bereitgestellt.

Die Übertragung dieser Informationen wurde damit für alle Beteiligten erheblich vereinfacht und bürokratischer Aufwand reduziert.

Eine Anmeldung der Arbeitnehmer durch den Arbeitgeber im ELStAM-Verfahren ist damit auch gesetzlich verpflichtend.

Um eine Anmeldung vornehmen zu können, ist wiederum der Arbeitnehmer gesetzlich aufgefordert, dem Arbeitgeber vor Arbeitsantritt

- seine persönliche Steuer-ID und

- das Geburtsdatum mitzuteilen sowie Auskunft darüber zu geben

- ob es sich um das Haupt- oder Nebenarbeitsverhältnis handelt und

- ein Lohnsteuerfreibetrag vorliegt.

Was ist die Steuer-ID des Arbeitnehmers?

Zur Erstellung von Lohnabrechnungen benötigen Arbeitgeber die Lohnsteuerabzugsmerkmale eines jeden abzurechnenden Mitarbeiters.

Für den Abruf der Daten mittels ELStAM-Verfahren wird unter anderem die individuelle Steueridentifikationsnummer (Steuer-ID) des Angestellten herangezogen. Diese 11-stellige Ziffer wird jeder natürlichen Person in Deutschland zugeordnet und bleibt lebenslang bestehen.

Der Lohnabrechner übermittelt diese dann monatlich an das zuständige Finanzamt, welches wiederum die für den Arbeitnehmer geltenden Steuerdaten zurückmeldet.

Beiträge zur Sozialversicherung

Wer einer abhängigen und damit sozialversicherungspflichtigen Beschäftigung nachgeht, unterliegt automatisch der gesetzlichen Sozialversicherungspflicht. Dies betrifft – mit wenigen Ausnahmen – grundsätzlich alle Arbeitnehmer sowie Auszubildende, Praktikanten etc.

Sobald ein solches Beschäftigungsverhältnis zustande kommt, müssen die damit entstehenden Beiträge seitens des Arbeitgebers berechnet und direkt an die Einzugsstellen abgeführt werden.

Weshalb werden diese Abgaben erhoben?

Die Sozialabgaben bieten Bürgern bei Einkommensausfall, wie beispielsweise durch Krankheit oder Arbeitslosigkeit und im Falle der Pflegebedürftigkeit, eine gewisse Grundsicherung. Damit sind sie ein wichtiger Grundpfeiler des deutschen Sozialsystems, der damit verbundene Kosten zu einem gewissen Grad decken soll.

Mit Einzahlung der dafür vorgesehenen Beiträge erwirbt jedes Mitglied damit auch das Recht, bei Einschränkung seiner Erwerbsfähigkeit rechtmäßig Leistungen über diese Versicherer zu beziehen.

Wer zahlt was?

Die Beiträge zur Sozialversicherung teilen sich – im Gegensatz zu den steuerlichen Abgaben – Arbeitnehmer und Arbeitgeber untereinander auf und sind im Einzelnen ebenso in der Lohnabrechnung auszuweisen. Diese werden nach vorgegebenen Prozentwerten errechnet, die jedoch nach aktuellem Gesetzesstand häufig angepasst werden und daher variieren. Aber mit einem kurzen Blick ins Internet sind die geltenden Beitragswerte stets schnell zu finden.

Im Schnitt können Arbeitnehmer mit einer Abgabenhöhe von etwa 20 Prozent ihres Bruttogehalts rechnen. Diese Beiträge richten sich damit nach dem individuellen Verdienst des Arbeitnehmers und werden bereits vor Auszahlung des Gehalts abgezogen und an die Versicherer abgeführt.

Um welche Versicherungen geht es?

Die Sozialversicherung setzt sich aus den fünf großen Säulen der

- Krankenversicherung (KV),

- Rentenversicherung (RV),

- Arbeitslosenversicherung (AV),

- Pflegeversicherung (PV) sowie der

- Unfallversicherung (UV) zusammen.

Die Einzahlung in diese Versicherungen ist dabei für jeden sozialversicherungspflichtigen Arbeitnehmer zwingend vorgeschrieben.

Was bleibt am Ende des Monats ?

Im Rahmen der monatlichen Lohnabrechnung wird das Geld für Steuern und Sozialabgaben vom Bruttolohn des Arbeitnehmers abgeführt – weshalb diese auch als Lohnnebenkosten bezeichnet werden.

Erst wenn alle gesetzlich vorgeschriebenen Abzüge vorgenommen worden, ergibt sich für Arbeitnehmer schlussendlich der Nettolohn bzw. das Nettogehalt. Dies ist der finale Euro-Betrag, der ihm auf sein Konto überwiesen wird.

Fehler in der Entgeltabrechnung – schnell ist es passiert

Auf dem monatlichen Lohnzettel laufen zahlreiche Informationen zusammen, die jedem Mitarbeiter die Zusammensetzung seines Arbeitsentgelts im Detail aufzeigen.

Neben dem klassischen Brutto- und Nettolohn sind dort viele weitere Angaben zu finden, welche der Unternehmer für jeden Mitarbeiter individuell errechnen muss. Beiträge zu Sozialversicherung und betrieblicher Altersvorsorge, Zuschüsse für Schicht-, Nacht- oder Wochenendarbeit, Kirchensteuerabzug oder vermögenswirksamen Leistungen sind nur ein Teil der Liste.

In der Summe entsteht eine enorme Menge an Zahlenwerten, die jeden Monat nicht nur korrekt erstellt, sondern auch an die zuständigen Behörden weitergeleitet werden muss.

Doch hier schleicht sich schnell der Fehlerteufel ein. Schnell kann es passieren, dass beispielsweise Zuschüsse für geleistete Überstunden nicht berücksichtigt werden, eine veraltete Steuerklasse herangezogen wird oder Beiträge bei der falschen Krankenkasse landen – um nur einige Fehlerquellen zu nennen.

Hinzukommen können zudem Flüchtigkeitsfehler oder Ungenauigkeiten durch Stress, Zeitdruck oder gerade bei hohen Personalfluktuationen. Auch häufig aufkommende Änderungen der Gesetzeslage sind oft unbekannt und werden in der Abrechnung nicht oder nur unzureichend berücksichtigt.

Es ist allzu verständlich, dass eine fehlerhafte Lohnabrechnung ein Ärgernis für Arbeitnehmer und Arbeitgeber gleichermaßen darstellt.

Klar ist: Werden gemachte Fehler erkannt, müssen diese arbeitgeberseitig schnellstmöglich korrigiert werden. In solchen Fällen schreibt der Gesetzgeber exakte Fristen vor, um Abrechnungsfehler rückwirkend zu korrigieren und mögliche juristische Folgen abzuwenden.

Aufbewahrung der Lohn- und Gehaltsabrechnung – Empfehlung oder Pflicht?

Wussten Sie, dass auch Arbeitnehmer ihre Entgeltabrechnungen gut aufbewahren sollten?

Im Laufe des Arbeitslebens lassen sich wohl einige Ordner mit den monatlichen Schriftstücken befüllen – gesetzlich vorgeschrieben ist dies für Arbeitnehmer jedoch nicht.

Dennoch sind sie ein wichtiges Nachweisdokument, welches in verschiedenen Lebenssituationen von entscheidender Bedeutung sein kann. So können sie beispielsweise bei Vermietern oder Kreditgebern die persönlichen Einkommensverhältnisse darlegen oder als Grundlage bei der Rentenberechnung dienen.

Ganz im Gegensatz zu Arbeitnehmern stehen Unternehmen gesetzlich sehr wohl in der Pflicht, die Lohn- und Gehaltsabrechnung ihrer Mitarbeiter ordnungsgemäß zu archivieren.

Auch hier gilt: Fehlen Dokumente und damit notwendige Zahlungsnachweise, kann dies zu empfindlichen Nachforderungen oder weiteren strafrechtlichen Konsequenzen führen.

Die Aufbewahrungsfristen sind im Einkommenssteuergesetz (§ 41 Aufzeichnungspflichten beim Lohnsteuerabzug) daher klar geregelt.

Dieses besagt, dass Lohnkonten bis zum Ablauf des sechsten Kalenderjahres aufzubewahren sind. Vereinfacht ausgedrückt, sind die Lohn- und Gehaltsabrechnungen damit mindestens 6 Jahre aufzubewahren. Für jahresabschlussrelevante Lohnunterlagen gilt sogar eine Aufbewahrungsfrist von 10 Jahren.

Damit soll gewährleistet werden, dass Unternehmen, auch im Rahmen einer behördlichen Überprüfung, alle notwendigen Unterlagen vorlegen können, die der gesetzlich vorgeschriebenen Auskunftspflicht dienen.

Sie sehen: Die korrekte Erstellung der monatlichen Abrechnungen ist eine höchst verantwortungsvolle Aufgabe, bei der es einiges zu beachten gilt.

Gesetzliche Vorgaben, Meldefristen bis hin zu Aufbewahrung und Datenschutz sind nur von geschulten Fachleuten zu überblicken. Zur Vermeidung von Fehlern in Ihren Abrechnungen und der damit verbundenen Konsequenzen finden Unternehmen rechtssichere und langfristige Unterstützung bei professionellen Lohnbüros oder ihrem Steuerberater.

- Diese Dienstleister kennen und berücksichtigen die spezifischen Anforderungen verschiedener Branchen und Gewerke. Sie sind die Experten, wenn es um die korrekte Erstellung der Lohn- und Gehaltsabrechnung Ihrer Mitarbeiter geht und übernehmen auch die digitalen Meldungen – fristgerecht und datenschutzkonform.

Wie geht es dann weiter?

Um dem Arbeitnehmer seine Vergütung auszuzahlen, ist der jeweilige Lohnabrechner also an klare gesetzliche Vorschriften gebunden, die sich zusätzlich je nach Branche und Gewerk unterscheiden können.

Für viele Unternehmen bedeutet das zum Teil zusätzlich hohen Zeit- und Personaleinsatz, um ihren Mitarbeitern eine fristgerechte und fehlerfreie Lohnabrechnung zu gewährleisten.

Doch mit der monatlichen Aushändigung des Lohnzettels ist die Pflicht des Arbeitgebers noch keinesfalls getan.

Vielmehr stehen Unternehmen gesetzlich in der Pflicht, das gesamte digitale Meldewesen mittels einer Software (z.B. über DATEV) an Behörden und Institutionen durchzuführen, die Aufbewahrungsfristen einzuhalten und vieles mehr.

Häufige Neuerungen und Anpassungen in der Gesetzgebung und Sozialversicherung stellen eine fortlaufende Herausforderung dar, müssen aber für eine korrekte Abrechnung zwingend berücksichtigt werden.

- Bei der Lohnexperte AG erstellen wir Ihre laufende Lohn- und Gehaltsabrechnung mit geprüften Abrechnungsprogrammen wie beispielsweise ADDISON SBS Lohn oder edlohn (eurodata AG) und übernehmen gleichzeitig alle notwendigen Meldungen – selbstverständlich nach aktuellen gesetzlichen Vorgaben.

Damit schaffen Sie für sich und Ihre Mitarbeiter Rechtssicherheit und entlasten Ihre Lohnbuchhaltung nachhaltig.

Mit dem umfassenden Leistungsangebot von lohnexperte.de finden wir gemeinsam den passenden Tarif für Ihre Unternehmensgröße.

Informieren Sie sich gleich. Unser Kontaktformular für Ihre Anfrage finden Sie hier. Und unter unserer kostenfreien Hotline 0800 81 000 81 sind wir Montag bis Freitag von 8 – 16 Uhr auch gerne persönlich für Sie da.

Sprechen Sie mit uns.

Unser Lohnexperte-Team steht Ihnen bei allen Fragen rund um die Themen Lohn- und Gehaltsabrechnung gerne kompetent zur Seite. Gemeinsam mit Ihnen finden wir den für Sie passenden Tarif.